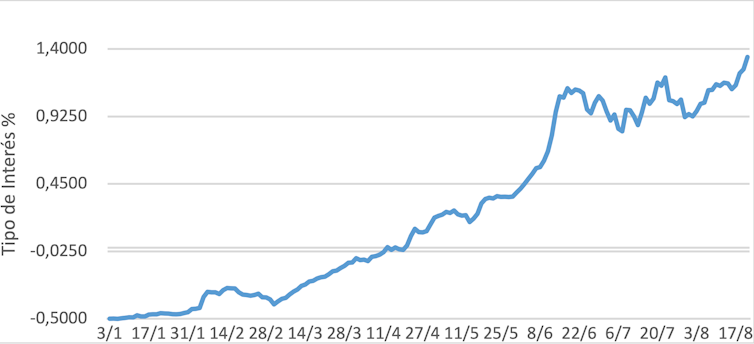

El euríbor es, en términos generales, el precio al que las entidades bancarias europeas se prestan dinero entre sí. Del 3 de enero al 22 de agosto de 2022 el dato diario a un año ha pasado del -0,499 % al 1,344 %. Evidentemente, esta es una mala noticia para los presupuestos de los hogares españoles, sobre todo si deben afrontar el pago de una hipoteca a tipo de interés variable.

¿Qué esperar a corto plazo?

El euríbor lo calcula el Instituto Europeo de Mercados Monetarios (EMMI, por sus siglas en inglés), intentando evitar posibles manipulaciones. Las 18 entidades financieras europeas que aportan los datos para su cálculo se conocen como el panel de bancos.

Cada día de mercado, el EMMI publica el euríbor para sus diferentes vencimientos. Para obtener el euríbor hipotecario se toma el índice con vencimiento a 12 meses y se calcula la media de todos los datos diarios para un mes.

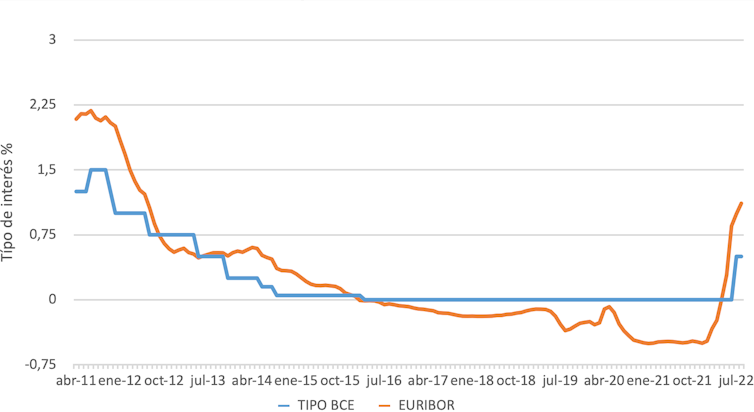

Si observamos el comportamiento del euríbor desde 2011, vemos que ha oscilado alrededor del tipo de interés oficial del Banco Central Europeo (BCE) y que, desde que el tipo del BCE entró en terreno negativo en 2016 hasta abril de este año, se mantuvo por debajo de este.

Dado que el euríbor es el tipo de interés de referencia al que los bancos se prestan dinero entre ellos, las subidas que estamos viendo desde abril no son más que el anticipo de las subidas de tipos que el BCE comenzó a aplicar en julio (y que se espera que continúen).

Si se cumplen las expectativas, el BCE subirá su tipo oficial hasta el 1 % en su reunión de septiembre. El euríbor de agosto se situaría ligeramente por encima, en el 1,113 %. Ello puede tener dos posibles interpretaciones:

-

El mercado está adelantando mayores subidas de los tipos de interés, dados los altos niveles de inflación en la zona euro.

-

Las entidades financieras están previendo el fin de la barra libre de liquidez en el BCE y buscan alternativas para financiarse, en este caso en el mercado interbancario. Mayor demanda en este mercado hace que, lógicamente, incrementen los tipos de interés exigidos para prestar en esta clase de operaciones.

¿Tipo fijo o variable?

En este escenario, ante una previsible subida de tipos, un agente adverso al riesgo, si tuviera que elegir, escogería una hipoteca a tipo fijo. No obstante, la decisión de endeudarse a tipo de interés fijo o a tipo de interés variable no es fácil ni inmediata. Más si tenemos en cuenta que los plazos de vencimiento de un préstamo hipotecario suelen exceder los 20 años. Nadie tiene una bola de cristal que permita determinar cómo evolucionarán los tipos, y menos a tan largo plazo.

Dos recomendaciones de los expertos pueden ser útiles:

-

No dedicar más del 30 % de los ingresos familiares netos a la hipoteca.

-

Hacer simulaciones de cómo quedarían las cuotas si se producen incrementos en el euríbor para evaluar qué subida de tipos podría absorber el presupuesto familiar, en caso de optar por una hipoteca a tipo de interés variable.

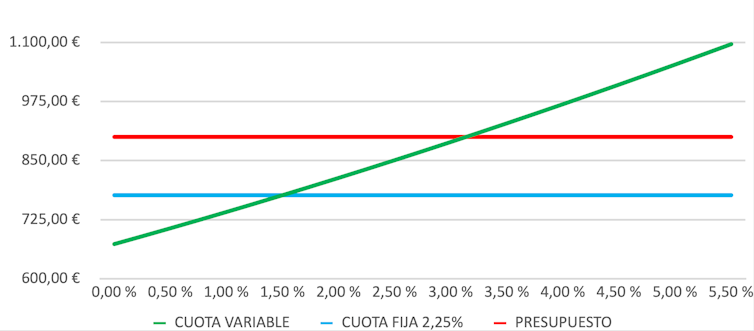

Por ejemplo, si pensamos en una familia con unos ingresos netos mensuales de 3 000 euros y aplicamos el 30 %, quedarían 900 euros disponibles de su presupuesto para la hipoteca. Si prevé endeudarse con un préstamo de 150 000 euros a 20 años y las alternativas son: euríbor + 0,5 % (tipo variable) o un préstamo a tipo fijo al 2,25 %, en un escenario con el euríbor al 1 % pagarían 723,82 euros al mes en el préstamo variable y 776,71 con el préstamo fijo.

Con una subida del tipo de interés de referencia al 1,75 % pagarían la misma cantidad en ambas opciones.

Si el euríbor subiera al 3,5 %, entrarían en zona de peligro y su cuota superaría los 900 euros mensuales (908,97 euros). Evidentemente, corresponde a la familia que va a endeudarse prever qué probabilidades le asigna a cada uno de los escenarios y decidir la mejor opción para ellos, en función de su aversión al riesgo.

Los datos del Instituto Nacional de Estadística indican que ya en el año 2021 las familias españolas aprovecharon la coyuntura de tipos bajos y se constituyeron más hipotecas a tipo fijo (60,3 %) que a tipo variable (39,7 %), lo que puede estar limitando el impacto de la subida de tipos en los presupuestos familiares disponibles.

Luis Muga, Profesor de Economía Financiera y Contabilidad, Universidad Pública de Navarra

Este artículo fue publicado originalmente en The Conversation. Lea el original.

![]()