En los últimos años se ha visto que el aumento de los tipos de interés variables, ligados al Euribor impacta en la economía de las familias.

Viviendas inaccesibles

Sin embargo, en el medio plazo los tipos de interés no serán el único factor que influirá en la disminución en el número de hipotecas firmadas.

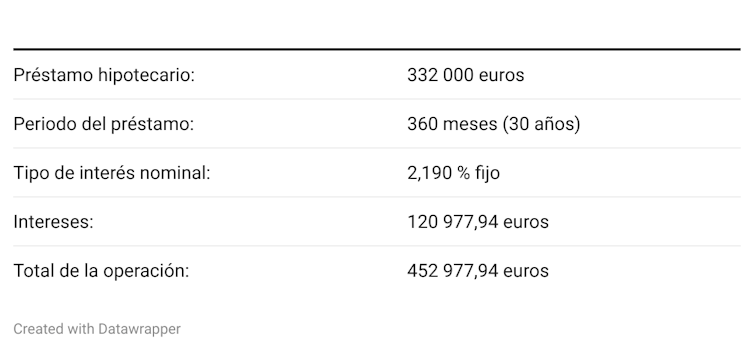

Veamos el siguiente ejemplo:

Además del enorme monto correspondiente al pago de intereses (en nuestro ejemplo, más de 120 mil euros), al contratar una hipoteca es importante considerar los gastos iniciales y asociados. Normalmente, cuando los bancos otorgan una hipoteca financian hasta un máximo del 80 % del valor tasado de la propiedad. El cliente debe ser capaz de financiar el 20 % restante, además de los gastos adicionales que implica la compra de la vivienda: honorarios, notaría, gestorías e impuestos.

Vistos los requisitos para acceder una hipoteca (ahorros, ingresos, trabajo estable, buen historial de crédito) y las condiciones laborales actuales (temporalidad, bajos salarios), cuesta pensar que todos puedan acceder a una hipoteca.

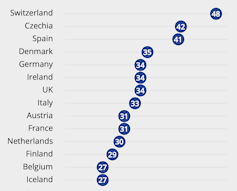

Esto permite entender que, en España, la edad promedio para adquirir una vivienda sea de 41 años, en contraste con los 34 de la Unión Europea. Además, su duración media está en torno a los 25 años, lo que significa que el pago se completa aproximadamente a los 66 años, ya en la edad de jubilación.

Realidades demográficas

Es un hecho que se está frenando el crecimiento de la población en España. Con una de las tasas de natalidad más bajas del mundo, en 2023 fue de solo 1,16 hijos por mujer.

Esto implica que la generación Z no tendrá que repartirse la herencia de sus padres (que, además, suelen tener más de una vivienda en propiedad).

Así, puede que la vivienda no vaya a ser su preocupación principal, como sí lo ha sido para las generaciones X y Y. A cambio, el gran reto para la generación Z será tener contratos de trabajo dignos.

El doble factor demográfico (familias con menos hijos unido al envejecimiento de los boomers) va a alterar el mercado hipotecario. En menos de una década, el número de viviendas transmitidas por herencia ha aumentado más del 50 % en España. La edad promedio para recibir una herencia es 51 años. A menudo, antes de terminar de pagar una hipoteca.

Teniendo en cuenta el cambio de ciclo de los tipos de interés hacia tasas más altas y las peores condiciones de acceso a una hipoteca, surge una pregunta sencilla para la generación Z: ¿vale la pena asumir el riesgo y el compromiso de una hipoteca variable, incluida la carga de los intereses, hasta los 66 años?

El impacto de la demografía en el mercado hipotecario

Desde la crisis de 2008, España ha sufrido la caída en el número de hipotecas. Este descenso es producto de los cambios generados por los efectos de la crisis económica, el deterioro del mercado laboral en las capacidades financieras y las posibilidades reales de acceso a una hipoteca de las nuevas generaciones.

España se enfrenta al envejecimiento de su población. Así, la demografía va a jugar un papel crucial en el mercado hipotecario español. Ante la perspectiva de recibir en herencia propiedades inmobiliarias, para la generación Z la vivienda puede llegar a ser más inversión que necesidad: librarse (o aligerar) la carga de la hipoteca, rentabilizar la vivienda heredada mediante el alquiler o simplemente esperar a que el valor del mercado aumente para luego venderla.

Geoffrey Ditta, Geoffrey Ditta Ph.D. Profesor de Economía y Negocios Internacionales. Director del Máster Universitario en Internacionalización de Empresas. Facultad de Economía y Empresa, Universidad Nebrija

Este artículo fue publicado originalmente en The Conversation. Lea el original.

![]()

Tu opinión enriquece este artículo: